Det här kommer du lära dig

Banklån med låg ränta på nätet

Nuförtiden behöver du inte besöka en bank för att ta ett banklån. Oavsett om det handlar om blancolån eller lån med säkerhet kan du enkelt ansöka om banklån på nätet. Det finns hundratals långivare och banker online som erbjuder banklån med låga räntor.

Att välja rätt lån kan vara knepigt eftersom alla långivare har olika krav, villkor och förmåner. Här på Credit.se tar vi dig i handen och leder dig genom allt du behöver veta när du jämför banklån så att du kan få den lägsta möjliga räntan.

Jämför ränta för banklån

Innan du lånar pengar är det smart att jämföra banklån. Blancolån har ofta stora ränteskillnader – det finns banklån med så låg ränta som 4 % men även de med en ränta på 20 %. För lån med säkerhet är ränteskillnaderna mindre men en procentenhet mer eller mindre kan ändå göra stor skillnad i längden.

För att hitta det bästa lånet för dig behöver du jämföra både den effektiva räntan, uppläggningstiden och andra villkor.

| Företag | UC | Anmärkning | Ränta | Mer information |

|---|---|---|---|---|

| Lånekoll | UC | Ja | 2.94 % | Ansök om lån |

| Arcadia Finans | UC | Ja | 2.95 % | Ansök om lån |

| Enklare | UC | Ja | 2.95 % | Ansök om lån |

| Lendo | UC | Ja | 2.95 % | Ansök om lån |

| Reducero | Ja | Ja | 3.45 % | Ansök om lån |

Ansök om banklån: Så gör du

Att ansöka om banklån är inga krångligheter alls längre. Du fyller i en elektronisk ansökan med dina personuppgifter, dina inkomstuppgifter och dina skulder. Du får oftast ett preliminärt svar direkt. Om ansökan godkänns får du pengarna på ditt konto inom några dagar.

Så här gör du, steg-för-steg, för att få ett banklån med låg ränta:

- Jämför banklån, villkor och krav. Se vilka alternativ som finns och välj det som passar dig och din ekonomiska situation bäst.

- Ansök om ett lån. Fyll i uppgifter om din ekonomi, inkomst, utgifter och om eventuell säkerhet för lånet. Om din ekonomi är svag kan en medlåntagare hjälpa.

- Få ett erbjudande. Efter en kreditbedömning får du ett erbjudande med ränta, avgifter och lånebelopp om din ansökan accepterats.

- Acceptera och skriv under. Skriv under med BankID för snabbare hantering om allt ser bra ut.

- Få pengarna. Pengarna kommer finnas på ditt konto inom 5 bankdagar men oftast snabbare än så.

Tänk på att en kreditupplysning görs när du ansöker om banklån. Ansök inte hos flera banker samtidigt eftersom det kan sänka din kreditvärdighet tillfälligt. Jämför istället listräntor och läs bankernas krav innan du väljer en bank att ansöka hos.

Grundkrav för banklån

För att få lån i Sverige måste du uppfylla följande grundkrav:

- Minst 18 år.

- Stabil inkomst.

- Folkbokförd i Sverige.

- Ingen skuld hos Kronofogden.

Många banker har fler krav – du kanske ska ha varit kund i ett visst antal dagar, får inte ha några betalningsanmärkningar eller så måste du ha en specifik minimiinkomst.

De långivare vi har samlat i listan ovan erbjuder mer flexibla lån än många traditionella banker vilket betyder att du kan ansöka om banklån även utan en fläckfri kredithistorik eller ett heltidsjobb.

Kan alla få banklån?

De flesta som är över 18 år gamla och har vart folkbokförda i Sverige i minst 3 år kan ansöka om lån. Om du uppfyller dessa två kriterier och ändå inte kan få banklån beror det helt enkelt på att du inte uppfattas med säkerhet kunna betala tillbaka lånet. Vissa situationer gör det svårare att få lån men ofta är det ändå möjligt.

Du kan få banklån som pensionär. Om du har bra betalningsförmåga kan du få banklån som pensionär. Det kan vara lite svårare än för yngre, men det är möjligt.

Du kan få banklån som student. Som student kan du få banklån om du har ett deltidsjobb eller annan inkomst. Du måste vara minst 18 år gammal.

Det går att få banklån med betalningsanmärkning. Det är helt möjligt att få banklån trots betalningsanmärkning. Vissa banker erbjuder inte banklån med anmärkning, men andra tittar mer på helhetsbilden än din historik.

Du kan inte få banklån som arbetslös. Om du har visstidsanställning eller annan inkomst, som från eget företag, kan du fortfarande få banklån. Du behöver alltså inget heltidsjobb för att få banklön men som arbetslös är det inte möjligt.

Banklån utan UC

UC står för Upplysningscentralen och är den metod som svenska banker och långivare oftast använder för att göra en kreditupplysning. Om du vill ta lån utan UC finns det alternativ, men någon form av kreditupplysning krävs alltid.

Det kan finnas flera bra skäl till att man vill undvika lån med UC. Till exempel kan du planera att ansöka om ett stort bolån snart och vill därför förbättra din kreditvärdighet så mycket som möjligt. Då kan du överväga ett smslån där UC inte krävs eftersom en kreditupplysning via ett annat företag inte påverkar din UC-score.

| Kreditupplysningsföretag | Beskrivning | Hemsida |

|---|---|---|

| UC (Upplysningscentralen) | Sveriges största kreditupplysningsföretag, grundat av storbankerna | uc.se |

| Creditsafe | Internationellt kreditupplysningsföretag med verkar i Sverige | creditsafe.com |

| D&B (Bisnode) | Erbjuder kreditupplysningar och affärsinformationstjänster | dnb.com |

| Valitive | Använder avancerade analytiska verktyg för att ge detaljerade och noggranna kreditbedömningar | valitive.com |

Banklån med eller utan säkerhet?

Det finns två typer av banklån – lån med säkerhet och lån utan säkerhet (även kallat blancolån eller privatlån):

- Blancolån. Om du ska ta ett privatlån kan du normalt låna som högst 600 000 kronor och som minst 10 000 kronor. I ansökan fyller man i vad man ska ha lånet till, men oftast får du använda ditt lån till vad du vill. Du kan till exempel köpa en resa, heminredning eller en bil för ditt banklån. Uppläggningstiden brukar vara mellan 1 och 12 år, beroende på långivare, lånebelopp och dina önskemål.

- Lån med säkerhet. Det finns egentligen inget bestämt tak för ett lån med säkerhet. Hur mycket du får låna beror på din inkomst, dina skulder och vad du ska köpa. Många tar lån med säkerhet för att köpa bostad eller bil. Uppläggningstiden varierar beroende på lånets syfte, t.ex. 10-12 år för billån och 30-50 år för bolån.

Viktiga villkor för banklån

För att jämföra banklån effektivt behöver du först känna till och förstå de olika villkor du kommer att stöta på. Det är bra att kolla upp denna information innan du börjar titta på erbjudanden, så att du vet vad du ska leta efter. Att behöva slå upp varje begrepp när du läser igenom ett erbjudande blir snabbt frustrerande.

Många konsumenter med bolån och sparkonton upplever att det är svårt att navigera på bankmarknaden. Det kan till exempel vara svårt att förstå den information och de olika begrepp som bankerna använder, och att jämföra olika alternativ. I dag är det omkring 7 procent som byter bolånebank varje år.

Finansinspektionen (FI.se)

Nedan hittar du förklaringar till de viktigaste villkoren och begreppen.

| Villkor | Beskrivning |

|---|---|

| Kreditbelopp | Det totala beloppet som lånas av banken till låntagaren. |

| Ränta | Kostnaden för att låna pengar uttryckt som en procentuell årsränta. |

| Amortering | Processen att återbetala lånet genom regelbundna avbetalningar. |

| Löptid | Den tid det tar att återbetala lånet i månader eller år. Kallas även återbetalningstid eller uppläggningstid. |

| Effektiv ränta | Den totala kostnaden för lånet inklusive alla avgifter och kostnader, uttryckt som en årlig procentuell siffra. |

| Uppläggningsavgift | En engångsavgift som tas ut av banken vid lånets start för att täcka administrativa kostnader. |

| Aviavgift | En avgift som kan tas ut månatligen för att täcka kostnader för att skicka ut räkningar och kontoutdrag till låntagaren. |

| Amorteringsplan | En schemalagd plan som visar hur lånet kommer att återbetalas under dess löptid. |

Innan du tar ett banklån

Det är flera saker du bör tänka på innan du tar ett banklån, inte minst om du funderar på att ta ett större banklån, för det ska ju betalas tillbaka också. Därför ska vi på Credit.se ge dig några tips på vad du bör tänka på innan du lånar.

1. Har du råd med ett banklån?

Om banken anser att du har råd att ta ett lån efter att de har tittat på dina inkomster och utgifter har du förmodligen råd med det.

Däremot ser banken inte hur kostsam din livsstil är. Du kanske ständigt köper dyra märkeskläder, reser mycket, spenderar en massa pengar på en dyr hobby eller bränner tusentals kronor på krogen varje vecka. Om så är fallet måste du ställa dig frågan om du har råd att behålla din livsstil eller inte, och om du inte har det måste du antingen börja leva lite billigare eller strunta i att ta ett banklån.

Vad kostar ett banklån egentligen?

Ett banklån kostar alltid. Hur mycket det kommer att kosta dig beror på belopp, ränta, löptid och andra avgifter. Nedan ser du ett exempel på hur kostnader för ett blancolån kan se ut.

Räkneexempel på banklån

Vi antar ett lånebelopp på 80 000 kr och en årsränta på 7,5 % över en löptid på 96 månader. Den månatliga betalningen blir 1 110 kr för ett annuitetslån (där du betalar samma ett fast belopp varje månad). Efter att ha inkluderat en uppläggningsavgift på 495 kr, uppgår det totala beloppet att betala till 107 055 kr. Totalt sett kostar detta banklån 27 055 kr i ränta och avgifter.

2. Hur trygg är din inkomst?

Om du bara arbetar på timme, har ett kortare vikariat eller en kort projektanställning är det inte så säkert att du får ta ett banklån, så i praktiken hjälper banken till med bedömningen av huruvida din ekonomi är tillräckligt stabil eller inte. Det är ju inte så att banken vill kugga dig, de tjänar ju pengar på ditt lån. De vill bara försäkra sig om att du verkligen har råd att betala tillbaka på ditt banklån.

Däremot kanske de inte känner till saker som du gör. Det kanske är så att det går rykten på jobbet om uppsägningar, kanske har du vetskap om att det går dåligt för företaget du jobbar på vilket också kan leda till att du sägs upp. Då bör du absolut inte ta ett lån.

3. Tänk på vad du köper för banklånet

Om du tar ett banklån utan säkerhet för att till exempel köpa en bil, en MC eller båt bryr sig inte banken om vem du köper produkten av eller i vilket skick den är, men för din egen skull bör du noggrant kolla att fordonet eller båten är i tillräckligt bra skick. Annars finns det risk att du får fortsätta betala på ditt banklån långt efter att den helt har brakat ihop.

5 tips för låg ränta på banklån

- Jämför banklån. En av de bästa och enklaste sätten att få bättre villkor är att jämföra olika bankers och långivares erbjudanden. Nöj dig inte med att endast kolla på din egen bank utan se vad som finns där ute innan du förbinder dig.

- Red ut din ekonomi först. Bättre kreditvärdighet ger billigare banklån. Genom att samla dina lån, betala av småkrediter och vänta om det nyligen gjorts kreditupplysningar på dig kan du förbättra din kreditvärdighet och erbjudas lägre ränta.

- Inkludera en medlåntagare. En medlåntagare med god kreditvärdighet och stabil inkomst kan ge dig bättre erbjudande från banker. Om din sambo eller make/maka uppfyller dessa kriterier bör ni överväga att ta lånet tillsammans.

- Ta ett lån med säkerhet. Säkerhet i form av en bostad eller bil kan sänka dina räntekostnader. Om du äger något av dessa bör du välja lån med säkerhet och dra nytta av låg ränta.

Amortering – återbetalning av banklån

Amortering är avbetalningen av ett lån där du varje månad betalar minst det avtalade beloppet. Hur mycket du amorterar varje månad kommer att bero på din unika ekonomiska situation och dina preferenser. Månadskostnaden inkluderar både amortering och ränta, men amortering är egentligen inte en kostnad eftersom det är själva återbetalningen av lånet.

Du kan alltid betala av hela lånet tidigare även om du har ett kontrakt med en bestämd löptid. Om du har möjlighet att göra detta är det klokt eftersom kostnaderna för lånet ökar ju längre tid det tar att betala tillbaka. Om du får erbjudanden om lägre ränta kan det också vara fördelaktigt att flytta lånet till en annan bank och fortsätta betala av det under de förbättrade villkoren.

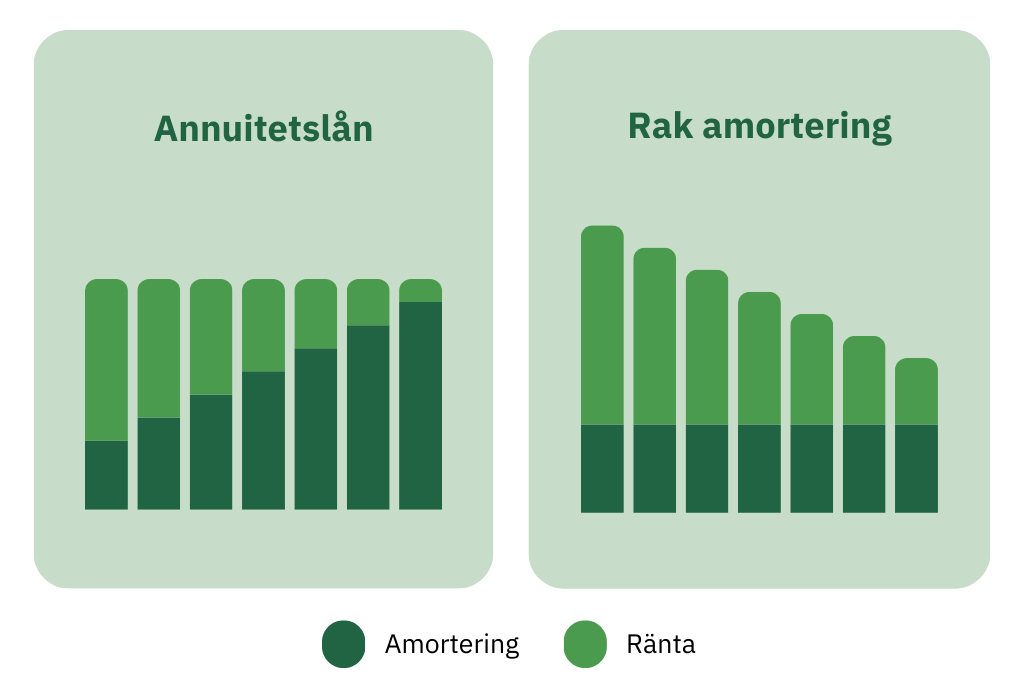

Amorteringstyper: Rak eller annuitet?

Det finns två sätt att betala av ett lån – rak amortering och annuitet.

Väljer du ett annuitetslån betalar du samma belopp varje månad och det täcker både amortering och ränta. En större del av beloppet tilldelas ränta till en början, men allteftersom räntekostnaderna blir mindre används en större andel till amorteringen. Annuitet är vanligare än rak amortering för privatlån.

Rak amortering innebär att du betalar ett fast belopp i amortering varje månad plus räntan. I takt med att lånebeloppet blir mindre kommer dina månadskostnader också bli det. Rak amortering ger dig en lägre totalkostnad men är dyrare till en början.

Lär dig mer om lån

- Så ökar du chansen att få sms-lån med direktutbetalning

- Smslån vs privatlån – en enkel jämförelse

- Så väljer du rätt billån – utan säkerhet vs med säkerhet

- Så här undviker du skuldfällan – 7 tips

- Möjligheter till lån – när du inte har någon inkomst

Hitta banklånet som passar dig bäst

Det är inte alltid ett vanligt blancolån är det bästa valet. Det finns olika typer av lån för olika situationer. Nedan ser du en tabell av några olika typer av lån och hur deras villkor kan se ut.

| Typ av lån | Exempelränta | Löptid | Beskrivning |

|---|---|---|---|

| Bolån | 4,0 % | 10-30 år | Du använder en fastighet som säkerhet. Låga räntor och längre återbetalningstider. |

| Banklån | 6,0 % | 2-18 år | Ett lån som du tar från en bank. Kallas även för privatlån (eller blancolån om du tar ett lån utan säkerhet). |

| Billån | 12,0 % | 1-3 år | Ett lån med säkerhet i bilen. Används ofta för bilköp. |

| Smslån | 30,0 % | 30-60 dagar | Ett snabblån som går fort att bevilja. Ofta kan du få pengarna samma dag, men räntan är hög och återbetalningstiden kort. |

Välj det perfekta lånet för dig

Fundera först över vad du ska använda lånet till, hur snabbt du kommer att betala tillbaka det, när du behöver pengarna och om du har en bostad eller ett fordon att använda som säkerhet. Dessa faktorer kommer att hjälpa dig välja rätt lån för dina behov.

När du vet om du behöver ett bolån, billån, blancolån, företagslån, samlingslån eller snabblån kan jakten börja. Se vad som finns, jämför banklån som passar dig och välj det med de bästa villkoren!

Banklån eller kreditkort?

Det kan finnas situationer då det kan vara bättre att skaffa en kredit som är knuten ett kreditkort istället för att ta ett banklån.

Det kanske är så att du till och från behöver låna en lite mindre summa pengar eller helt enkelt vill ha ett litet reservkapital att ta av i vissa situationer, till exempel när du är ute och reser.

Då kan det vara vettigare att skaffa ett kreditkort istället för att ta ett banklån eftersom det i vissa fall kan ge dig flera fördelar:

- Du slipper en vanlig avbetalningsplan. Du kan använda din kredit och sedan bara betala en mindre summa i amortering och ränta varje månad.

- Räntefri kredit. Många kreditkort har en räntefri kredit på 30 – 60 dagar. Betalar du tillbaka inom denna tid slipper du ränta.

- Återanvändbar kredit. Du kan utnyttja din kredit om och om igen så länge du inte har använt hela krediten.

- Förmåner. Många kreditkort innehåller en reseförsäkring och ger dig rabatter på vissa varor och tjänster samt poäng som du kan handla produkter för.

Tänk bara på att det inte är lönsamt att utnyttja hela krediten på en gång för stora köp som heminredning, en bil eller något annat kostsamt eftersom kreditkortets ränta är betydligt högre än den ränta ett banklån har.

Låneskydd: 3 fall det kan komma till din räddning

Låneskydd är frivilligt men för många kan det vara värt att överväga. Din ränta kommer att höjas om du väljer låneskydd, men i oväntade situatiuoner kan ett låneskydd hjälpa dig. Alltså behöver du inte betala av lånet själv även om saker går snett. Här är 3 situationer då låneskydd kan komma till din undsättning.

Låneskydd är ett frivilligt tillägg men för många är det värt att överväga. Din ränta höjs om du väljer låneskydd, men i oväntade situationer kan det hjälpa dig så att du inte behöver klara av lånet själv. Här är tre fall då låneskydd kan komma till din undsättning.

1. Skilsmässa

Att ta lån med en make eller maka som medlåntagare är mycket vanligt, och nästan hälften av alla äktenskap slutar i skilsmässa. Vad händer då? Med låneskydd kan du vara förberedd ifall du och din make/maka skulle separera innan lånet är avbetalat.

2. Dödsfall

Vad händer med banklån vid dödsfall? Att behöva återbetala ett stort lån helt själv efter att en medlåntagare har dött kommer vara svårt ekonomiskt när saker troligen redan är mycket tuffa emotionellt. Ett låneskydd skyddar dig om det värsta händer.

3. Sjukskrivning och ofrivillig arbetslöshet

Om du förlorar din inkomst på grund av olycksfall, sjukdom eller arbetslöshet kan låneskydd hjälpa dig undvika skuldfällan. Hur mycket som betalas för dig beror på vilken försäkring du har valt och varför du inte längre arbetar.

FAQ: Snabba svar på frågor om banklån

Vilket lån är lättast att få?

Mikrolån och smslån är lättast att få. Dessa lån har dock hög ränta så det är viktigt att du kan återbetala dem i tid. För längre återbetalningstider är ett banklån eller bolån bättre.

Vad är ett banklån?

Ett banklån är ett samlingsnamn för lån du tar av en bank. Det finns många olika typer av banklån – bolån, billån, företagslån och mer. Banklån kan vara både blancolån och lån med säkerhet.

Vilka lån ska man betala av först?

Vilket lån ska man amortera på först om man har flera lån? Kreditkort, smslån och blancolån har vanligtvis högre ränta och bör amorteras först. Bolån och studielån kan betalas av under längre tid eftersom de ofta har lägre ränta.

När får jag mina pengar från banklån?

Det tar vanligtvis 1-3 bankdagar efter att du signerat. Om du behöver pengar direkt finns det smslån som ger dig pengarna inom minuter.

Är banklån skattefria?

Ja, du behöver inte betala skatt på lån från en bank. Banklån räknas inte som inkomst. Du kan faktiskt få skatteavdrag i vissa fall – läs mer här.

Går det att få banklån utan inkomst?

Nej, det går inte att få banklån när man är arbetslös. Du kan dock i vissa fall beviljas ett smslån med hög ränta och strikta återbetalningskrav. Läs vår guide till lån utan inkomst här.

Vilket lån är bäst att ta?

Det beror på dina behov och situation. Bolån har oftast lägst ränta och högst belopp men kräver säkerhet. Privatlån har bättre villkor än smslån men beviljas inte lika enkelt och snabbt.

Är ansökan om banklån bindande?

Nej, ansökan är inte bindande. Även om du får ett erbjudande är ingenting bindande förrän du har skrivit på ett kontrakt. Detta gäller både för dig och för långivaren.

Måste jag vara kund hos en bank för att ansöka om lån?

Det beror på banken. Vissa kräver att du är kund i t.ex. 90 dagar medan andra låter dig ansöka direkt med BankID. De långivare vi hänvisar till låter dig ansöka omedelbart.

Källor:

- Regeringen.se – Stärkt konsumentskydd på kreditmarknaden

- FI.se – Tydligare information från bankerna ska göra att fler förhandlar om boräntan