Det här kommer du lära dig

Välja bolån – ett stort beslut

När du ska köpa en bostad är det viktigt att hitta ett riktigt bra bolån, det vill säga ett bolån med så låg boränta som möjligt. Det finns också olika villkor och andra saker att tänka på när du jämför bolån – rörlig eller bunden boränta, amortering och bindningstider, till exempel.

Här på Credit.se hjälper vi dig med ditt val av bolån genom denna djupgående guide som beskriver allt du behöver tänka på inför ditt val och tipsar om de bästa alternativen för just dina behov. Kort sagt ger vi dig all information du behöver från start till mål för att du ska få bästa bolån och snittränta på bolån.

Jämför bolån 2025

Ränta:

4,0%Låneperiod:

Minsta belopp:

Max belopp:

UC:

JaAnmärkning:

NejÅlder:

20 årUtbetalningstid:

![]() 0 valde detta

0 valde detta

Tänk på: låna alltid ansvarsfullt och se till att du kan betala tillbaks ditt lån i tid.

Vinnaren: Hypoteket – Låg ränta med minsta möjliga krångel

Bolån på Hypoteket är så enkla som de kan bli – färdigförhandlade, samma ränta till alla och en helt digital låneprocess med BankID.

Du kan låna upp till 75 % belåningsgrad upp till 20 miljoner kronor. Du ser direkt vad för ränta som du kommer att erbjudas och kan ansöka om du är nöjd med vad du ser. Den attraktiva räntan baseras på storleken på lånet och värdet på din bostad.

Denna moderna lösning – som grundades i 2018 med målet att skapa ett enkelt sätt att ta lån för bostad – har revolutionerat marknaden med attraktiva räntor och den enklaste tänkbara processen som bara tar minuter.

För vem passar bolån hos Hypoteket?

Om du ska låna till hus eller bostad och vill slippa krångel och tidslöseri är Hypoteket det bästa valet för dig. Det passar dig som vill ha en smidig och modern lösning och vill hoppa över tidskrävande möten och förhandlingar. Hypoteket accepterar inte betalningsanmärkningar.

“Har för en dag sedan tecknat ett bolån hos Hypoteket. Blev mycket väl bemött av kunnig personal. Lånet löste gick mycket snabbt. Här var inget krångel. Hela processen tog endast 2 dagar. Jag blev förvånad att det gick så smärtfritt. Kan verkligen rekommendera Hypoteket till andra lånesökare. Deras räntesats kan inga andra långivare konkurrera med.”

– Jan-Anders på Trustpilot. Läs fler recensioner.

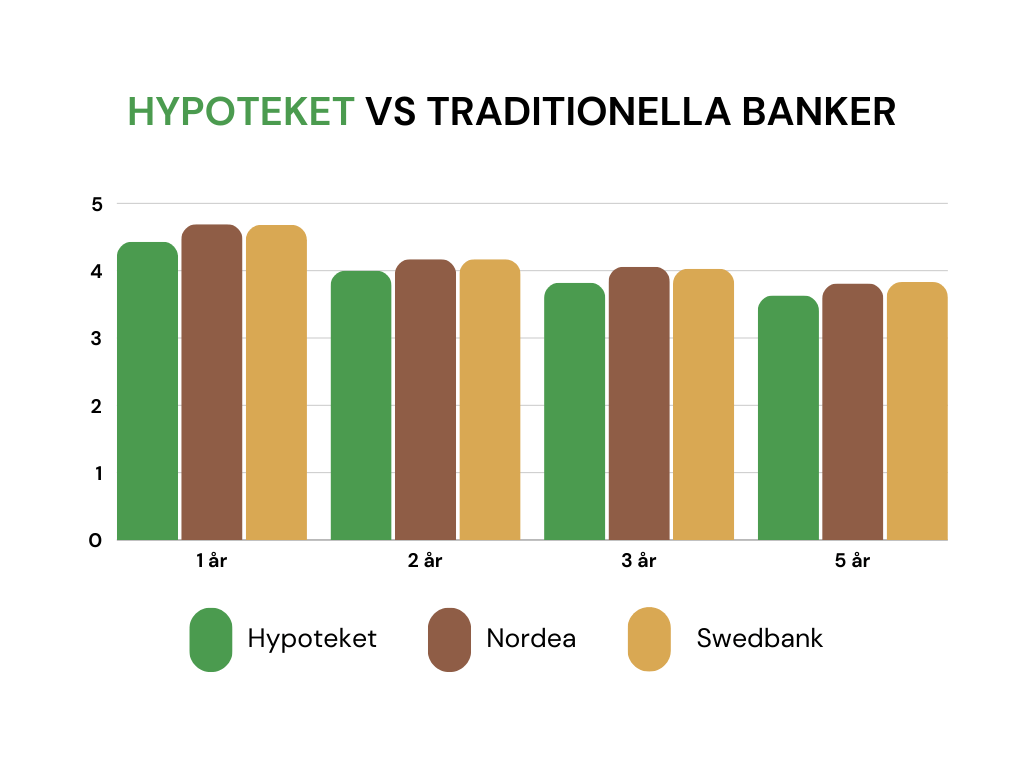

Hypoteket erbjuder lägre räntor än många traditionella banker

Diagrammet var senast uppdaterat juni 2025.

Därför vinner Hypoteket topplatsen för bolån 2025

- Företaget grundades 2018 och specialiserar endast på smidiga bolån.

- Hela ansökningsprocessen sker digitalt med BankID.

- Samma ränta för alla som ansöker och inga gömda avgifter.

- Frivilligt låneskydd som försäkring ifall du förlorar jobbet eller blir sjuk.

- Svar inom 1-2 bankdagar.

Bluestep – Bolån trots anmärkning med rimlig ränta

Med ett fokus på din framtida betalningsförmåga snarare än gamla betalningsanmärkningar är Bluestep en av de eftertraktade långivare som accepterar kunder med betalningsanmärkningar.

Denna moderna långivare erbjuder en individuell bedömning av var kunds betalningsförmåga snarare än att förlita sig på traditionella faktorer som kredithistorik och fast anställning. Det går dessutom att ansöka digitalt med BankID. Bluestep beviljar lån från 150 000 kr till 10 000 000 kronor.

För vem passar lån hos Bluestep?

Bluesteps bolån är ett mycket bra alternativ för dig som vill ta lån tillsammans med ett syskon eller en kompis. Det är också ett bra alternativ om du t.ex. är egenföretagare, eftersom det inte krävs fast anställning på ditt lån. Dessutom kan du ansöka om bolån hos Bluestep trots betalningsanmärkning.

Bluestep är också långivaren för dig som bor i eller ska köpa en bostad med hög energieffektivitet. Har din bostad energiklass A eller B får du 0,5 % respektive 0,25 % i grönt avdrag.

“Tack Bluestep Banken för ert fantastiska samarbete och för att ni beviljade mig bolånet. Hela processen var smidig och professionell. Jag uppskattar er effektiva service och er hjälp med att göra min dröm om en ny bostad till verklighet. Tack igen för ert engagemang och er kompetens!”

– Jalil på Trustpilot. Läs fler recensioner.

Svea – Bolån med betalningsanmärkning & utan heltidsjobb

Svea Ekonomi är ett finansföretag som erbjuder ett flertal olika relaterade tjänster, inklusive privatlån och lån för bostad. I skrivande stund kan du låna upp till 8 miljoner kronor eller max 85 % i bolån med fastigheten som säkerhet.

För vem passar lån hos Svea Ekonomi?

För dig som letar efter ett bolån trots betalningsanmärkning är Svea Ekonomi ett alternativ. Det är också ett lån som passar dig även utan fast heltidsanställning. Svea Ekonomi erbjuder dock något högre snittränta på bolån än många av konkurrenterna.

OBS: Svea Ekonomi har ett negativt omdöme bland svenska användare på Trustpilot vilket tyder på att många kunder är missnöjda. Om du har möjlighet att ansöka om bolån från en annan långivare rekommenderar vi att du gör det.

ㅤ

Bolån – Hur funkar det?

- Hitta en långivare som passar dig. Först behöver du kontrollera marknaden för att se dina alternativ. Glöm inte att traditionella banker inte är ditt enda alternativ längre – många moderna betalningstjänster erbjuder enklare processer och ibland bättre villkor. Jämför bolån innan du bestämmer dig.

- Ansök om ett lånelöfte. När du hittat en långivare att gå vidare med är nästa steget att ansöka om ett lånelöfte. Detta besvarar frågan ”Hur mycket får jag låna på bolån?” eftersom du får då en uppskattning av hur mycket pengar du kan låna samt villkoren som kommer att gälla för ditt lån.

- Börja delta i budgivningar på fastigheter inom din budget. Nu när du känner till din budget kan du börja leta efter en bostad som passar dig.

- Ansök om lånet och kontrollera de exakta villkoren. När du vunnit en budgivning på din önskade byggnad är det dags att ansöka om lånet på riktigt. Du presenteras nu med nya, exakta villkor snarare än en uppskattning.

- Skriv under och beviljas lånebeloppet. Om du accepterar erbjudandet har du ingått i låneavtalet och kommer att få pengarna för att köpa bostaden.

Varför behöver jag lånelöfte?

Du kan kolla en banks eller långivares listräntor för bolån för att få en bild av den snittränta som erbjuds. Listräntor för bolån är de standardiserade räntesatserna som bankerna använder men varierar beroende på marknadsförhållanden och individuella kundförutsättningar.

Därför bör du ansöka om ett lånelöfte för att få ett mer exakt erbjudande som gäller för din unika situation.

Du är dessutom ofta tvungen att få ett lånelöfte för att kunna gå på visningar och delta i budgivningar. Utan ett lånelöfte vet du helt enkelt inte om du kommer beviljas lånet du önskar och hur stor din budget för inköpet är. Dessutom kan saker ibland gå fort, och för att vinna en budgivning måste du kunna visa att du kommer ha råd med köpet.

Viktigt att känna till – kontantinsats och bolånetak

Du behöver kunna finansiera minst 15 % av bostaden – detta kallas för din kontantinsats. I vissa fall kan du finansiera denna del med ett lån utan säkerhet. Maxbeloppet som banken eller långivaren får bevilja kallas för bolånetak och ligger alltså på 85 % av bostadens marknadsvärde utan tidpunkten då lånet beviljas.

Det är ofta en bra idé att kunna finansiera mer än 15 % av bostaden och vissa långivare kräver till exempel 25 % istället.

Du måste betala för minst 15 % av värdet av bostaden utan ditt bolån.

Två olika sorters bolån

Klassiskt bolån

Det klassiska bolånet består egentligen av två lån: ett bottenlån och ett topplån. Bottenlånet brukar vara på 75 % av bostadens värde, brukar läggas upp på 20 – 50 år och ha en riktigt låg ränta. Topplånet utgör 10 % av bostadens värde, läggs upp på 10 – 20 år och har en lite högre ränta.

Ett enda bolån

Idag är det mycket vanligt att man tar ett enda bolån istället för ett bottenlån och ett topplån. Detta bolån påminner om ett bottenlån med sin långa uppläggningstid och låga ränta men täcker upp 85 % av bostadens värde istället för bara 75 %.

Så fungerar klassiskt bolån

När du lånar till en bostad kan du ta ett bolån som i praktiken består av två olika lån, ett topplån och ett bottenlån.

- Bottenlån. Bottenlånet täcker 75 % av bostadens värde och läggs upp på 20 – 50 år. Räntan för bottenlånet brukar vara relativt låg.

- Topplån. Topplånet täcker 10 % av bostadens värde och läggs upp på 10 – 20 år och har en högre ränta än bottenlånet.

Bottenlån

Bottenlånet är den absolut största delen av bolånet och ser ut så här:

- Det täcker 75 – 85 % av bostadens värde.

- Bottenlånet kräver alltid bostaden som säkerhet.

- Eftersom bottenlånet har en säkerhet har det en lägre ränta än privatlån. Säkerheten gör ju att banken inte tar en så stor risk när den lånar ut pengar och även om bostaden sjunker 15 % i värde har de inte lånat ut mer än vad bostaden då är värd.

- Ett bottenlån kan betalas av under tiotals år, det är inte ovanligt att man betalar av på det i minst 30 år.

Topplån

I de fall då bottenlånet understiger 85 % kan man även ta ett topplån som gör att lånen tillsammans ger dig en belåningsgrad på 85 %. Om ditt bottenlån täcker 75 % av bostadens värde kan du ta ett topplån som täcker 10 % av det.

- Det finns topplån som inte kräver bostaden som säkerhet och det finns de som gör det.

- Topplånet har alltid en högre ränta än bottenlånet vare sig det kräver bostaden som säkerhet eller inte. Anledningen till det är att risktagandet för topplånet är större än för bottenlån. Om din bostad skulle sjunka i värde med t ex 25 % har banken inte längre någon säkerhet för topplånet om ditt bottenlån är på 75 % och topplånet på 10 %. Och om topplånet inte kräver en säkerhet tar banken en lika stor risk som när de beviljar privatlån.

- De flesta topplån betalas av på 10 – 20 år.

Idag finns det banker som erbjuder topplån även för dig som har ett bottenlån på 85 % men då är detta lån egentligen samma sak som ett vanligt privatlån.

Ränta bolån – rörlig eller bunden boränta?

Det finns två olika sorters boräntor som du kan välja på när du ska ta ett bolån: bunden och rörlig ränta.

- Bunden boränta. Om du väljer en bunden ränta på bolån vet du exakt hur mycket du kommer att få betala i ränta under bindningstiden som kan vara på alltifrån 1 år till 10 år. Det gör det enklare för dig att planera din ekonomi än om du har valt ett amorteringsfritt lån eller en rak amortering.

- Rörlig boränta. Den rörliga boräntan förändras var tredje månad. Om du har en rak amortering eller ett amorteringsfritt lån och en rörlig ränta på bolån bör du därför ha lite marginaler så att du klarar av eventuella räntesmällar. Fördelen med att välja en rörlig boränta är det brukar ge en lägre ränta på lång sikt.

Rörlig boränta

Om du väljer en rörlig ränta på ditt bolån förändras din ränta varje kvartal vilket kan göra det lite svårt för dig att planera din ekonomi om du tar ett amorteringsfritt bolån eller gör en rak amortering. Du kan även drabbas av hårda ekonomiska smällar då räntorna skjuter i höjden. Fördelen med att välja en rörlig boränta är att det historiskt sett blir billigare i längden.

Bunden boränta

En bunden boränta kan bindas i 1 – 10 år och ju lägre räntan är idag desto bättre är det att binda ditt bolåns ränta under en längre tid. Om bolånets ränta är riktigt hög bör du naturligtvis vara försiktig med att binda räntan överhuvudtaget. Fördelen med en bunden boränta är att du vet exakt hur mycket du kommer att betala i ränta en lång tid framöver vilket gör det lätt för dig att planera din ekonomi. Nackdelen är att det i normala fall blir lite dyrare i längden att binda räntan.

Amorteringskrav – betala av på ditt bolån

Innan du tar ett lån måste du fundera på hur du ska betala tillbaka på det. Du kan välja mellan ett amorteringsfritt bolån, ett annuitetslån eller ett bolån som har en rak amortering.

- Amorteringsfritt lån. Om du tar ett amorteringsfritt bolån betalar du bara för din boränta, vilket ger dig lägre lånekostnader på kort sikt, men eftersom du inte amorterar på bolånet förlorar du på det på lång sikt. Du bör därför bara ta ett amorteringsfritt bolån om du verkligen inte har råd att amortera.

- Annuitetslån. Om du väljer ett annuitetslån betalar du exakt lika mycket för ditt bolån varje månad under flera år. Det här innebär att månadsbetalningarna till stor del utgörs av räntor i början men allteftersom bolånet sjunker betalar du mindre i boränta och amorterar mer. Den stora fördelen med annuitetslån är att du alltid vet hur mycket du kommer att betala för ditt bolån även om du har en rörlig ränta som går upp och ner.

- Rak amortering. Om du har en rak amortering amorterar du exakt lika mycket varje månad och sedan betalar du ränta utöver det. Nackdelen med en rak amortering är att du inte riktigt vet hur mycket du kommer att få betala för ditt lån i framtiden om du har valt en rörlig ränta på ditt bolån, men det finns även en stor fördel med en rak amortering: den gör att ditt bolån sjunker snabbt liksom dina ränteutgifter.

Amorteringskrav bolån i Sverige 2025

Enligt en reglering av Finansinspektionen som infördes i 2016 och gäller amorteringskrav på bolån behöver låntagare amortera minst 2 % av lånet varje år tills betalningsgraden – alltså andelen du betalar av värdet av fastigheten – når 70%. Efter det gäller minst 1 % per år.

“Låntagare minskar sina lån allteftersom genom att amortera. Då sjunker belåningsgraden och skuldkvoten. Andelen nya bolånetagare som amorterar har ökat sedan FI införde amorteringskraven.”

– FI i rapporten “Den svenska bolånemarknaden 2023”

Få ut mer av ditt bolån

- Ge dig själv tillräckligt med tid. Det kan ta lite tid att få ett erbjudande för lån, och du vill inte nödvändigtvis acceptera det första erbjudandet då får. Lär dig om lånelöften och se till att du har god tid på dig att hitta ett bra lån för den dag du har planerat att köpa bostad.

- Jämför effektiva boräntor. Stirra dig inte blind på årsräntan utan titta framförallt på den effektiva räntan – detta är beloppet du kommer att betala inklusive alla tilläggsavgifter såsom aviavgifter och uppläggningsavgift.

- Se om du kan få ett grönt avdrag. Vissa långivare och banker erbjuder ett grönt bolån som ger dig rabatt för energieffektiva bostäder – bostäder som har en energideklaration på A, B eller i vissa fall C.

- Överväg låneskydd. Detta är en försäkring som skyddar dig i fall du inte längre kan betala lånet på grund av att du förlorar jobbet, blir sjuk eller hamnar i en olycka. Låneskydd erbjuds ofta men är valfritt.

Små ränteskillnader – stor inverkan

Det kanske inte verkar som om det spelar så stor roll vare sig ditt bolåns snittränta är 5 eller 6 %, men med tanke på att du ofta betalar av lån i många år och att det handlar om stora lån kan skillnaderna ha en stor inverkan på din ekonomi.

En ränteskillnad på 1,5 % kanske inte ser så väldigt stor ut, men i exemplet nedan kan du spara över 22 000 kronor på bara det första året. Det är just därför det är så viktigt att du jämför bolån så att du kan hitta det absolut bästa bolånet för din unika situation.

Låt oss säga att du tar ett lån på 1 500 000 kronor. Din ränta är 6,35 %, bunden första året, med 2 500 kr i amortering varje månad. Detta innebär att du betalar 10 438 kr varje månad. Om ditt lån hade sett likadant ut fast med bolånets snittränta på 4,85 % hade månadskostnaden däremot blivit 8 562 kronor.

Skillnaden är 1 876 kronor per månad – 22 521 kr på ett år!

Aktuellt inom lån

- Så ökar du chansen att få sms-lån med direktutbetalning

- Smslån vs privatlån – en enkel jämförelse

- Så väljer du rätt billån – utan säkerhet vs med säkerhet

- Så här undviker du skuldfällan – 7 tips

- Möjligheter till lån – när du inte har någon inkomst

Pruta på boräntan – så lyckas du få bästa bolån

- Vänd dig till flera banker. Du bör vända dig till flera banker när du är på jakt efter ett förmånligt bolån och se till att bankerna känner till det. Du bör spela bankerna mot varandra så att de i konkurrensen om dig som kund ger dig en ännu förmånligare snittränta på bolån. Ett bolån är ju ett stort lån som bankerna tjänar mycket pengar på och därför är de mycket måna om att få dig som kund.

- Utnyttja din ålder om du är ung. Bankerna gillar unga kunder eftersom de hoppas på att de kan behålla dem i många, många år framåt. Det här gör att du som ung kund kan pressa banken ännu hårdare när du prutar på boräntan.

- Bli helhetskund. Om du kan tänka dig att även öppna lönekonto, sparkonto, investeringssparkonto, skaffa kreditkort och så vidare på den bank där du tar ett lån är det möjligt att du kan få en lägre boränta.

- Hänvisa till din stabila ekonomi, om du har det. Det är möjligt att du kan få en lägre boränta om du har en mycket stabil ekonomi, det vill säga att du har en bra inkomst, få lån och låga utgifter. Stabila kunder förknippas med ett lägre risktagande och ett lägre risktagande brukar innebära lägre ränta i bankvärlden.

4 saker att tänka på innan du skriver på

Om någon går bort eller ni separerar – Finns det låneskydd eller kommer en bli tvungen att bära hela skulden om någon går bort? Vad händer om ni separerar?

Eventuella räntehöjningar – Fundera över om det är bäst att binda en del av eller hela lånet ifall det inte finns utrymme för räntehöjningar. Går det alternativt att spara pengar för dessa fall?

Ökning av utgifter – Vad händer om ni får en tillökning i familjen, reparationsarbete behövs eller bilen ger upp? Finns det redan utrymme för extra kostnader eller går det att dra ner på andra utgifter i nödfall?

Lån kostar

Att betala tillbaka ett stort lån över årtionden kostar en hel del även om du accepterar ett erbjudande med bra villkor. Se till att du har råd att ta lån – och att du är medveten om hur mycket lånet egentligen kostar.

Räkneexempel – Så mycket kostar bolån

Låt oss anta att du lånar 1 000 000 kronor och att din ränta ligger på 5,2 %. Det är rak amortering på ditt lån – varje månad amorterar du 2 780 kronor. Efter 30 år, eller 360 månader, kommer du att ha betalat tillbaka lånet.

Den första månaden betalar du den årliga räntan av 5,2 % av 1 000 000 kronor delat på tolv. Alltså betalar du ≈ 4 333 kronor. Den sista månaden, efter 359 amorteringar, betalar du 284 kr i ränta.

Totalt kostar ditt lån dig ≈ 976 799 kr i ränta – nästan lika mycket som beloppet du lånade i första hand. Du kan själv räkna på ditt lån här.

ㅤ

Bolån med betalningsanmärkning? Så här fungerar det

Många som har fått betalningsanmärkning oroar sig över om de kommer kunna få lån för bostad av denna anledning. De bra nyheterna är att många långivare och banker beviljar bolån trots betalningsanmärkning. Det är inte alla långivare som erbjuder lån till de som har betalningsanmärkningar, men det finns ett antal som gör det.

Kreditprövningen baseras inte endast på din kredithistorik, utan snarare på helhetssituationen. Detta betyder att om du till exempel har en stabil inkomst kan detta faktum kompensera för tidigare missöden i din ekonomi.

För att maximera dina chanser att få bolån trots betalningsanmärkning kan du:

- Inkludera en borgenär eller medlåntagare med god kredithistorik.

- Spara till en större kontantinsats.

- Förbättra din kreditvärdighet.

- Visa stabil inkomst.

- Förbereda en förklaring till betalningsanmärkningen.

Definition av villkor och begrepp

| Begrepp | Förklaring |

|---|---|

| Effektiv ränta | Den effektiva räntan är den totala kostnaden för ett lån som årsränta i procent. |

| Bindningstid | Fasta ränta har en bindningstid – en viss tidsperiod där räntan är oförändrad. |

| Uppläggningsavgift | En avgift för att lägga upp bolånet. Tas inte ut av alla långivare. |

| Aviavgift | Kostnaden för att skapa en pappersfaktura. |

| Belåningsgrad | Bolånets storlek i förhållandet till värdet på bostaden. Kan max vara 85 % enligt svensk lag. |

| Amortering | Amortering är själva återbetalningen av lånet. Att amortera innebär att betala tillbaka på ditt lån. Läs mer om bolåns amorteringskrav i Sverige. |

| Ränteavdrag | Ränteavdrag för bolån är skattereduktion på dina räntekostnader. Rapporteras av långivaren och hamnar automatiskt i din deklaration. Läs om att skattejämka bolånet. |

| Skuldkvotstak | Maxbeloppet du får låna. Brukar vara kring 5-6 gånger årsinkomst före skatt. |

| Lånelöfte | Ett förhandsbesked om hur mycket du får låna baserat på din situation. Du behöver ofta ett lånelöfte för att delta i budgivningar. |

| Kontantinsats | Den del av bostadspriset som inte täcks av bolånet. En kontantinsats på minst 15% krävs för att ta bolån i Sverige. |

| Bolånetak | Ett bolånetak infördes i 2010 och innebär att du maximalt får låna upp till 85 % av bostadens värde med bostaden som säkerhet. |

| Listräntor | Bolåns listräntor visar bankers högsta räntor. Du som beviljas lån kommer inte få högre ränta än de listräntor på bolån som visas. |

Utöka ditt bolån

Att utöka ett befintligt lån innebär att du ökar beloppet på ditt existerande lån med din bostad som säkerhet. Detta kan vara användbart om du behöver mer kapital för att till exempel finansiera renoveringar eller andra stora utgifter.

När du utökar ditt lån får du vanligtvis en ny amorteringsplan och nya villkor, som kan innebära en förändrad månatlig betalning. Det är viktigt att noggrant överväga konsekvenserna och se till att du har råd med de nya villkoren innan du beslutar dig. Exempel på fördelar med att utöka ditt bolån:

- Renovering eller ombyggnad. Förbättra eller utöka ditt hem vilket även kommer att höja marknadsvärdet.

- Konsolidering av skulder. Många andra blancolån har sämre villkor och att samla dessa inom ett bolån kan göra det billigare att betala av dem och förbättra din kreditvärdighet.

- Möjligheter till bättre villkor. Om du har möjligheter till bättre villkor eftersom du t.ex. fått ett bättre jobb kan det vara en bra idé att utöka lånet för lägre snittränta på bolån och en ny amorteringsplan.

FAQ: Vi svarar på vanliga frågor om bolån

Kan jag använda mitt bolån till vad som helst?

Ett bolån används för att låna pengar för att köpa en bostad eller tomt. Du kan dock använda en bostad som säkerhet för att få bättre villkor på andra typer av lån – billån, renoveringar och mer.

Vad baseras kreditprövningen på?

Kreditprövningen är en viktig process för att säkerställa att låntagare har förmåga att återbetala sina lån. Den baseras på inkomst, utgifter, tillgångar, skulder och kredithistorik. Genom att analysera dessa data kan kreditgivare bedöma återbetalningsförmågan.

Hur stor inkomst behöver jag för ett bolån?

Det finns inget exakt belopp på hur mycket du måste tjäna, men ju högre inkomst desto högre belopp kan du vanligtvis låna. Regelbundna inkomster från anställning är att föredra, men även andra inkomstkällor som företagsvinster eller investeringar kan godkännas beroende på långivaren.

Kan man få bolån när man studerar?

Det går att få bolån även om du studerar. Som student behöver du dock kunna visa att du har en stabil inkomst som täcker dina boendekostnader. Detta kan till exempel vara studiemedel, stipendier eller deltidsjobb. Bankerna vill se att du har en ekonomi som klarar av att betala räntor och amorteringar på ett bolån.

Vem kan vara min medsökande?

Vanligtvis är det en make/maka eller sambo som blir medsökande. Men det kan även vara en annan familjemedlem, vän eller kollega. Huvudsaken är att personen har en stabil ekonomi och kan stå som en trovärdig medlåntagare.

Kan jag få bolån trots många kreditupplysningar?

Antalet kreditupplysningar påverkar inte direkt om du kan få lån eller hur stort lån du kan få. Banker och långivare tittar mer på din nuvarande betalningsförmåga när de bedömer din ansökan, snarare än antalet förfrågningar.

Vad är ränteavdrag för bolån?

Ränteavdrag är en skattereduktion på dina räntekostnader. Detta rapporteras av långivaren och inkluderas automatiskt i din deklaration. Du behöver alltså inte göra någonting för att få ränteavdrag för bolån. Om du hellre vill göra ditt bolåns ränteavdrag varje månad kan du kolla in skattejämkning av bolån.

Hur många år tar det att betala bolån?

Det tar vanligtvis mellan 20 och 30 år att betala av ett bolån. Lånetiden varierar beroende på lånebelopp, ränta och hur mycket du betalar varje månad. Konsumentkreditlagen ger dig rätt att betala av hela lånet i förtid även om bindningstiden ännu inte har gått ut.

Är bolån en inteckningsskuld?

Ja, ett bolån är en inteckningsskuld. Det betyder att lånet är säkrat med en inteckning i fastigheten vilket ger långivaren rätt att ta fastigheten om lånet inte betalas tillbaka.

Vem betalar bolån vid dödsfall?

Vid dödsfall betalas lånet vanligtvis av dödsboet som består av den avlidnes tillgångar och skulder. Om det finns en medlåntagare kan denne behöva ta över betalningarna. Innan man tar bolån bör man överväga försäkringar som kan täcka bolånet ifall någon inte längre kan betala.

Hur mycket får jag låna på bolån?

Hur mycket du får låna kommer att bero på bland annat din kreditvärdighet, anställning och ålder samt lånegraden. Ansök om ett lånelöfte för att se bästa bolån en specifik långivare eller bank kan erbjuda dig.

Källor:

- Riksdagen.se – Konsumentkreditlag (2010:1846)

- Skatteverket.se – Jämkning

- FI.se – Frågor och svar om amorteringskrav