Det här kommer du lära dig

Vi visar dig vägen till bästa företagslån

Företagslån är en paraplyterm för lån och krediter som är specifikt avsedda för en företagsverksamhet.

Ett företag kan använda lån för att täcka kostnader när det inte finns tillräckligt med likvida medel eller när man behöver mer pengar i företagskassan för en investering såsom arbetsverktyg, en expansion eller marknadsföring.

Denna guide är skapad av oss på Credit.se för att visa vägen för dig som är ute efter ett företagslån men inte vet vad du ska börja. Häng med!

Alla olika typer av företag registrerade i Sverige kan ansöka om företagslån. Detta inkluderar aktiebolag, handelsbolag och enskilda firmor.

Jämför företagslån med låg ränta 2025

Tricket för att hitta de bästa lånevillkoren är att jämföra företagslån på nätet men nuförtiden finns ett överflöd av olika långivare och banker som erbjuder sina tjänster.

Du slipper kamma igenom alla själv eftersom vi redan har granskat och valt ut de bästa lånen med bra villkor. På så sätt kan du fokusera på att planera inför framtiden för ditt företag. Ansöker du online kan du få svar så tidigt som idag!

(LISTA)

Varför företagslån? 7 snabba fakta

- Du kan få ett företagslån med ett belopp upp till 30 miljoner kronor.

- Vissa långivare beviljar företagslån direkt men finansiering sker oftast inom 1-10 dagar efter att låneerbjudandet accepterats.

- Räntan på företagslån är ofta mycket låg jämfört med andra lån, som privatlån och smslån.

- Nystartade bolag kan få uppstartslån. De är ofta begränsade till max 300 000 SEK och du behöver skicka in en affärsplan eller likviditetsbudget.

- Du kan använda ditt företagslån till att finansiera din affärsidé, köpa in ny utrustning eller stödja andra viktiga investeringar.

- Företaget kan få göra skatteavdrag för ränteutgifter.

- Avbetalningen är ofta flexibel med extraamortering utan extra kostnad.

Ansöka om företagslån – hur funkar det?

Eftersom det idag finns så många långivare och banker som erbjuder företagslån på nätet är det kanske lättare än någonsin förr att få lån. Samtidigt bör du som företagare vara mycket noga med att välja rätt långivare med de bästa villkoren du kan få – och bästa möjliga företagslån ränta.

I den här sektionen ska vi gå in på hur du ansöker om företagslån samt vad du kan göra för att öka dina chanser att beviljas med bästa möjliga villkor.

Grundkraven för att ansöka

- Du som ansöker behöver ha en ledande roll i företaget.

- Företaget ska ha en giltig bolagsform och vara registrerat i Sverige.

- Företaget ska vara aktivt.

Företagslån vs privatlån

På många sätt liknar företagslån och privatlån varandra. Skillnaden handlar helt enkelt om vem som är ansvarig för lånet. Om du har en nystartad enskild firma som du inte kan få lån till kan det vara värt att kolla in om du kan få ett privatlån för att starta upp saker och ting.

Hur stort belopp kan företaget låna?

Precis hur stort belopp du kan låna kommer att bero på hur stabil företagets ekonomi anses vara och hur återbetalningsförmågan ser ut.

En tumregel är att lånebeloppet företaget får låna kan vara ungefär 10 % av företagets årliga omsättning utan säkerhet, och så mycket som 30 % med säkerhet.

Så ansöker du online med BankID

Nuförtiden går det att enkelt ansöka om ett företagslån online med BankID. Genom att använda en jämförelsetjänst – som Lendo – kan du få flera erbjudanden från många olika långivare utan att behöva ansöka till var och en av dem.

Du förbereder bara ansökan en gång, så skickas den ut till ett flertal olika långivare. Gör så här:

- Välj en tjänst som Lendo som låter dig ansöka om företagslån.

- Ange beloppet du vill låna och den önskade lånetiden.

- Fyll i din personliga information och bekräfta din identitet med BankID.

- Skriv in detaljerna – företagsnamn, planen, historik och så vidare.

- Du hör vanligtvis från långivare inom 24 timmar!

Vad tittar bankerna på?

Kort och gott vill bankerna se att företaget kommer att kunna betala tillbaka lånet inom den avtalade tiden. De kommer att titta både på företagets och borgensmannens kreditvärdighet samt företagets omsättning, men de tittar även på kredithistorik, balansräkning och eventuell affärsplan.

Se därför till att du inte bara har alla ekonomiska dokument som kan behövas, utan även att du på ett konkret sätt kan förklara hur investeringen ni planerar kommer att hjälpa företaget att växa.

Få bästa företagslån ränta för enskild firma

Att få företagslån för enskild firma kan vara lite svårare än att få lån för ett större aktiebolag. Det blir särskilt krångligt om företaget dessutom är nystartat. För att du ska få bästa möjliga ränta på företagslån är det viktigt att du gör ett mycket bra intryck på långivaren.

När du ska få lån för en enskild firma kommer långivare även att titta på din privata ekonomi. Du kommer att bli personligt ansvarig för återbetalningen av lånet eftersom en enskild firma inte räknas som en juridisk person.

För att få bästa möjliga villkor är det viktigt att du gör följande:

- Lös eventuella skulder som du personligen har först.

- Samla alla finansiella uppgifter från de 6 senaste månaderna.

- Skapa en detaljerad affärsplan som visar hur lånet direkt kommer att öka kassaflödet.

- Inkludera kvalifikationer — relevant utbildning, tidigare position som VD på ett lyckat företag, osv.

- Använd något som säkerhet om du har möjlighet.

- Jämför företagslån och villkor genom att skicka ansökan via en jämförelsetjänst som Lendo eller Zmarta.

Ditt mål är alltid att få banken att känna att de inte tar någon risk eftersom du garanterat kommer att kunna betala tillbaka lånet inom den avtalade tiden. Då får du bästa ränta på företagslån.

Lyckas med din ansökan som småföretagare

Den överväldigande majoriteten av företag i Sverige – nämligen 97 % – är småföretag med färre än 10 anställda. Men småföretag har ofta svårt att få lån. Enligt företagen själva är hindren de upplever höga krav på säkerhet (t.ex. personlig borgen), höga kostnader och en bristande förståelse för verksamheten.

Små och medelstora företag har mycket svårare att finansiera sina investeringar med lånade pengar.

– Företagarnas chefsekonom, Johan Grip

Just därför är det så viktigt att du gör allt du kan för att maximera dina chanser att få lån om du har ett litet företag. En detaljerad affärsplan, en bra presentation av företaget och dess ägare och styrelse, samt någon form av säkerhet kommer att öka företagets chanser.

Nystartat? Gör så här

Ännu svårare än att få ett lån för ett litet bolag kan det vara att få företagslån för nystartade företag.

För att kunna få ett lån med hyfsade villkor kommer du nästan garanterat att behöva en säkerhet. Det kan handla om att gå in i borgen eller om att använda en fastighet eller ett annat etablerat bolag som säkerhet.

Du kan också öka dina chanser att få företagslån för ett nytt företag om du har en bra historik av att tidigare startat företag som det gick bra för och genom att visa god kredithistorik överhuvudtaget.

Tips: I vissa fall kan du få starta eget-bidrag från Försäkringskassan för ditt nystartade företag. Läs mer här!

Förstå dig på företagslån ränta, säkerhet och villkor

När du ska ta lån för ditt företag finns det ofta många nya begrepp och koncept att lära sig om man inte redan vet hur det funkar. I den här sektionen reder vi ut alla potentiella tvetydigheter genom att tydligt förklara hur allt det där med företagslån ränta, villkor och säkerhet fungerar.

Först ser du en ordlista med enkla förklaringar och exempel på villkor och begrepp som kanske inte är helt tydliga, och sedan kommer vi att titta på allt du behöver veta om säkerhet och hur ränta fungerar för företagslån.

| Begrepp | Förklaring | Exempel |

|---|---|---|

| Annuitet | Samma belopp betalas varje månad och delas upp mellan amortering och ränta. | Företaget betalar 12 000 kr varje månad tills lånet är avbetalat. |

| Aviavgift | En avgift som täcker administrativa kostnader för att skicka ut fakturor. | 30 kr varje månad. |

| Borgen | Personer med bra privatekonomi kan gå i borgen för ett lån som en form av säkerhet. | Företagets VD blir helt ansvarig om företaget inte kan betala tillbaka lånet. |

| Borgensman | Personen som går i borgen. | Företagsägare, VD, styrelsemedlemmar osv. |

| Effektiv ränta | Räntan du betalar för ett lån totalt. | 14,5 % |

| Rak amortering | Samma belopp amorteras varje månad. | Företaget betalar 10 000 kronor + ränta varje månad. |

| Ränteskillnadsersättning | En avgift man kan behöva betala för att lösa lån i förtid. | Nuvarande ränteläge + 1 % |

| Serieamortering | En amorteringsplan där beloppet trappas upp allteftersom. | 2 % första året, 4 % andra året, och så vidare. |

| Säkerhet | Något av värde som långivaren får rätt till om företaget inte kan betala tillbaka lånet. | Företagets lokaler |

| Uppläggningsavgift | En engångsavgift för uppläggningen av ett lån | 450 kr |

Företagslån ränta – Rörlig eller bunden?

Räntan är själva kostnaden för lånet. Den betala tillbaka löpande under lånets löptid, och anges som en årlig procentenhet. Vad för ränta du får kommer att bero på marknadsräntan, uppskattad risk och vad för säkerhet som ställts. Räntan kan vara förhandlingsbar och ofta väljer du själv om du föredrar fast eller bunden.

Bunden ränta, även kallad fast ränta, fortsätter att vara samma varje år. Om du tar ett lån med 13,3 % årlig fast ränta kommer du alltså betala 13,3 % varje år tills lånet är helt avbetalat. Väljer du rörlig ränta så ändras den med marknaden och kommer troligtvis gå både upp och ner genom åren.

Ofta är rörlig ränta billigare än bunden ränta i längden, men samtidigt skulle kan man ha otur och då betalar man istället mer. Väljer du bunden ränta är du skyddad från svängningar i marknadsräntan och kan räkna ut hur mycket du kommer att behöva betala i räntan. Om du vill ta risken eller inte är upp till dig.

Olika villkor för olika lån

Det finns en uppsjö av olika banker och långivare. Givetvis skiljer sig deras villkor åt när det kommer till vilka företagslån som ska beviljas. Däribland finns det såklart också en del gemensamma villkor som gäller för princip alla långivare. Vi tar en titt på olika företagslån och olika villkor.

Bolagsformer i Sverige

Beroende på vilken bolagsform ditt företag är kommer företagslån fungera lite annorlunda. Till exempel så står aktiebolag som en egen juridisk person, medan den som driver enskild firma är personligt ansvarig om företaget tar ett lån.

Tabellen nedan visar hur de olika bolagsformerna fungerar när det gäller lån och ekonomi.

| Bolagsform | Beskrivning | Ekonomi | Möjlighet till företagslån? |

|---|---|---|---|

| Aktiebolag | Ett företag som har en eller flera stiftare och räknas som egen juridisk person | Företaget har sin egen separata ekonomi | Ja |

| Enskild firma | Egen-företagare, individen är ensamt ansvarig för hela verksamheten | Företaget och individen delar ekonomi | Ja |

| Handelsbolag | Två eller flera startar företag tillsammans, men ägarna är ansvariga | Egen juridisk person, ägare är ansvariga för ekonomin och skulder | Ja |

| Enkelt bolag | Två eller flera avtalar om ett samarbete men har inte för avsikt att bilda ett aktiebolag eller handelsbolag | – | Nej |

Det där med säkerhet

Man kan dela upp lån i två kategorier – med och utan säkerhet. Ett företagslån utan säkerhet går att få för företag men kan vara svårare. Dessutom är beloppet man kan få mindre om man inte erbjuder någon säkerhet för lånet och räntan är högre.

Blancolån, alltså lån utan säkerhet, kan dock vara snabbare och enklare och passar därför i särskilda fall. I de flesta fallen rekommenderas dock att du tar ett företagslån med säkerhet.

Några olika typer av säkerhet för företagslån inkluderar:

- Aktiepant. Aktiepant innebär att aktier från företaget tas som säkerhet.

- Pant i fastighet. Äger företaget fastigheter eller lokaler kan detta användas.

- Immateriell rättighet. Det kan till exempel vara ett registrerat varumärke eller ett patent. Pantsätts på samma sätt som en fast egendom.

- Företagsinteckning. Pant i lös egendom – alla tillgångar som inte är fast egendom. Tänk varulager eller kundfordringar.

- Moderbolagsgaranti. Om det finns ett moderbolag kan det ställas som säkerhet.

- Fasta tillgångar. Lokaler, maskiner och annan utrustning med värde.

- Borgen. T.ex. styrelsemedlemmar kan gå in i borgen. Borgensmannen blir ansvarig ifall företaget inte kan betala.

Innan du går i borgen

Att gå i borgen för ett företagslån innebär att man tar personligt ansvar för återbetalningen av lånet ifall företaget inte klarar av det. I vissa fall måste du gå i borgen, som om du lånar till en enskild firma, men ofta är det ett val som visserligen kan ge dig bättre villkor men ändå inte alltid är värt risken.

Det kan såklart se ut som ett mycket bra alternativ – det kräver inget annat än att du har god ekonomi och fungerar som säkerhet om du inte har någon annan. Men du bör vara väldigt försiktig och tänka igenom beslutet noggrant.

Att gå i borgen innebär dubbel riskexponering eftersom man både förlorar en försörjning och står kvar med en personlig skuld ifall investeringen misslyckas. Om du går in i borgen bör du gå in i begränsad borgen så att du inte är ansvarig för helheten av skulden.

Amortering – Så fungerar återbetalning av företagslån

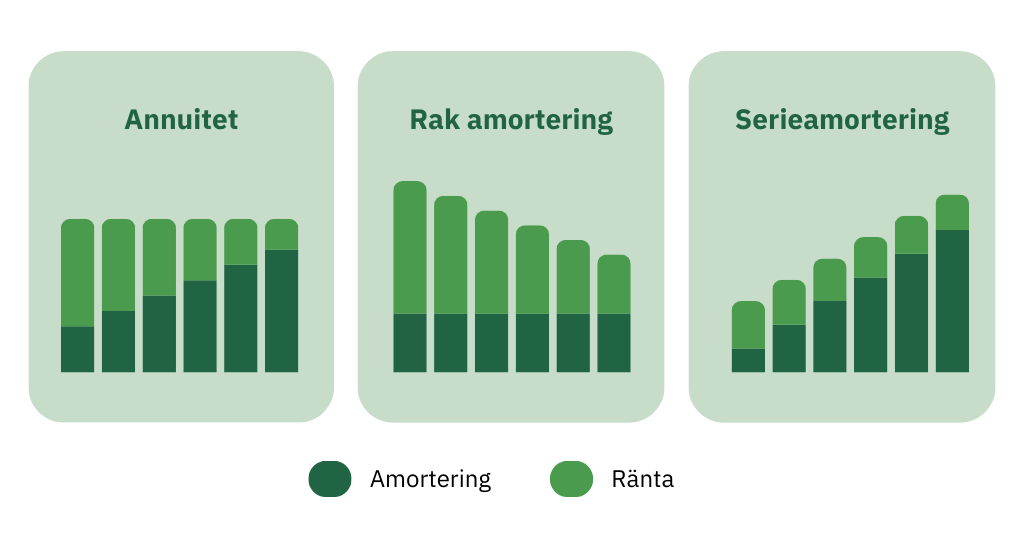

När du betalar tillbaka på ett lån betalar du två saker. Först och främst betalar du tillbaka beloppet du har lånat – detta kallas för amortering. Det andra är räntan och avgifterna. Du betalar oftast månatligt under en viss förutbestämd löptid. Det finns några olika amorteringsplaner för företagslån:

- Rak amortering. Detta innebär att du amorterar samma summa varje månad plus ränta. Till en början kommer du alltså att betala ett högre belopp eftersom räntan är högre. Allteftersom blir beloppet och därmed räntekostnaderna mindre.

- Annuitet. Gäller det ett annuitetslån betalar du exakt samma belopp varje månad men detta belopp täcker både ränta och amortering. I början kommer en större del av beloppet tilldelas betalningen av räntan, men amorterar mer och mer varje månad.

- Serieamortering. Serieamortering passar vissa företag som förväntar sig att företagets inkomst kommer att öka med tiden. Beloppet som amorteras trappas upp – kanske 2 % första året, 3 % andra året och så vidare.

Vilken amorteringsplan som passar bäst för ditt företag betyder på hur din unika situation ser ut, men rak amortering är billigare än annuitet i längden. Samtidigt är annuitet lätt att hålla koll på och kan göra det lättare att hålla koll på dina utgifter.

Ändrad och bibehållen annuitet

Det finns både ändrad och bibehållen annuitet. Ändrad innebär att du har ett annuitetslån med rörlig ränta – räntan påverkas alltså av ränteförändringar på marknaden. Bibehållen annuitet är ett annuitetslån med bunden ränta.

Återbetalningstiden spelar roll

När du ansöker om ett lån väljer du själv en återbetalningstiden. Olika banker erbjuder olika återbetalningstider, från 6 månader till 20 år, men vi rekommenderar att ni planerar att betala tillbaka lånet så fort det är möjligt för företaget att göra det.

Även om du får en lägre månadskostnad när du betalar tillbaka över en längre tid betyder det inte att lånet har bättre villkor. Ju längre återbetalningstid, desto mer betalar du totalt för lånet.

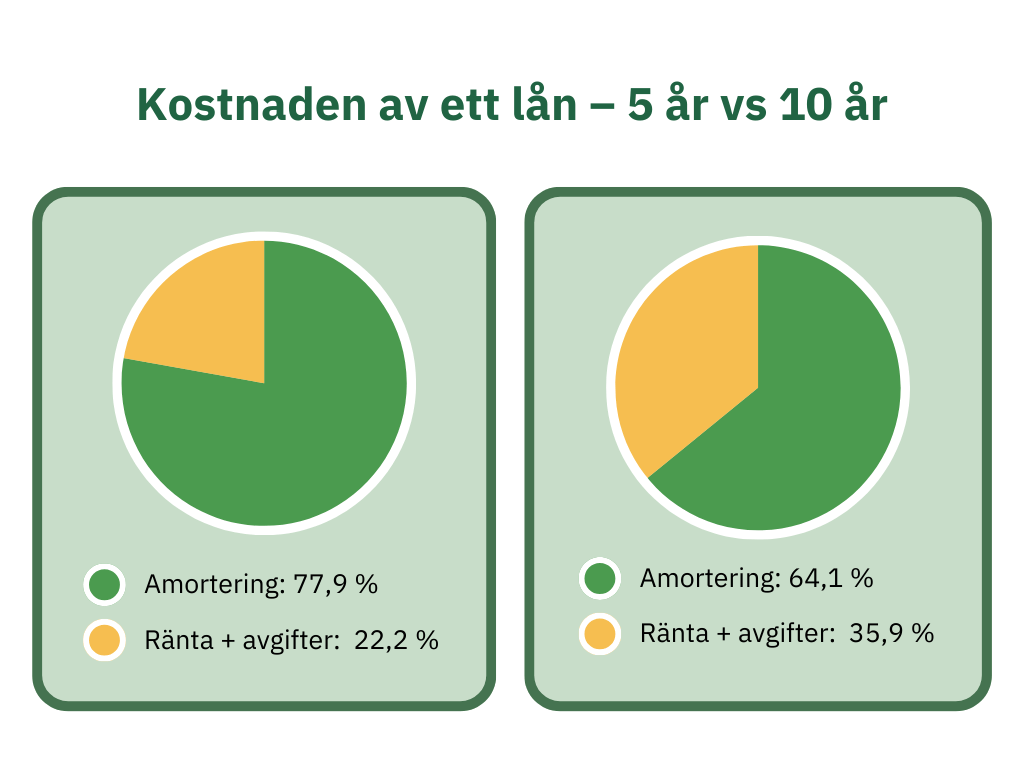

Räkneexempel: Vikten av återbetalningstid

Vi tittar på ett räkneexempel av ett lån på 300 000 kronor med en fast årlig ränta på 11 % och rak amortering. Uppläggningsavgiften är 650 kr. Först tittar vi på hur mycket lånet totalt kostar om du betalar tillbaka det på 5 år, och sedan om du istället betalar tillbaka det över 10 år.

Om du betalar tillbaka 300 000 kr med en effektiv ränta på 11,68 % och en uppläggningsavgift på 650 kr kommer du att betala 17 750 kr varje månad. Totalt betalar du 384 500 kronor, men en total räntekostnad på 84 500 kr. Andelen du betalar som är företagslån ränta på 5 år är alltså 22 %.

Betalar du istället över 10 år kommer månadskostnaden att bli 15 250 kr, men totalt behöver du betala 466 970 kr. Det betyder att räntekostnaden är 166 970 kr – 82 470 kr mer än när du betalar över 5 år! Då blir 35,8 % av betalningen vara bara ränta.

Kan jag betala av företagslånet tidigare?

Ja, och det är en bra idé att göra just det om du har ett rörligt lån! Annars kan du behöva betala ränteskillnadsersättning, vilket är en klumpsumma som täcker räntan banken hade fått in under den avtalade tiden, men i många fall kan du lösa lånet gratis.

Företagskredit – en buffert för företag med låg likviditet

Företagskredit eller (kontokredit för företag) är ett alternativ till företagslån för företag som ibland behöver extra likviditet snarare än en stor summa för en särskild engångsinvestering.

En företagskredit fungerar mycket likt ett kreditkort. Företaget beviljas ett visst kreditutrymme som kan användas när som helst. Man betalar dispositionsränta för beloppet som man faktiskt använder, och en liten avgift eller så kallad kontraktsränta för det tillgängliga beloppet.

En företagskredit ger företaget mer flexibilitet och möjligheten att t.ex. köpa in mer produkter under säsonger som du kan behöva extra likviditet snabbt utan att du behöver gå igenom processen av att ansöka om ett lån gång på gång.

Andra alternativ för företag som behöver extra likviditet

Om man inte vill eller inte kan ta ett lån finns det andra sätt att få likviditet:

- Sälja fakturor. Genom att sälja fakturor, även kallat factoring, kan företaget direkt få likviditet från inkommande fakturor. Vanligtvis tar factoringföretaget 2-3 % av beloppet men man får omedelbart likviditet och slipper ta hand om indrivningen av skuld.

- Belåna fakturor. Att belåna fakturor är egentligen att ta ett lån med kundfakturor som säkerhet. Precis som med försäljningen tar factoringföretaget över fakturahanteringen men du får istället vanligtvis 50-80 % av beloppet direkt.

- Peer-to-peer. Detta handlar om att ta lån från en privatperson för ditt företag. Om detta är en möjlighet för dig kommer att bero på vem du känner och ryktet du har.

- Crowdfunding. Crowdfunding låter en grupp individer finansiera en idé eller ett projekt. Det finns många crowdfundingsajter online som kan supporta ditt företag om ni har en idé folk är intresserade av att se förverkligad.

Läs mer om lån & krediter

- Så ökar du chansen att få sms-lån med direktutbetalning

- Så väljer du rätt billån – utan säkerhet vs med säkerhet

- Smslån vs privatlån – en enkel jämförelse

- Så här undviker du skuldfällan – 7 tips

- Så hittar du det billigaste smslånet utan onödiga avgifter

Viktigt att tänka på innan du tar ett företagslån

Tanken med att ta ett lån till företag är att man ska kunna göra en investering som kommer mer än att betala tillbaka kostnaden av lånet. Du bör fundera på om företaget verkligen behöver ett lån – och om investeringen du spenderar beloppet på kommer att öka företagets omsättning.

Om du planerar att ta ett lån för något som egentligen inte leder till mer inkomst kan det vara en bättre idé att spara tills du har lite extra pengar att spendera.

Lån till investeringar är mer än bara en allokering av pengar mellan tidsperioder. Lån till investeringar är nödvändigt för att skapa en bättre framtid som det inte alltid går att spara sig till.

– Företagarnas Finansieringsrapport 2023

Gör aldrig ett hastigt beslut i en pressad situation. Ditt omdöme påverkas och du skulle kunna göra ett beslut som i längden skadar företagets och i värsta fall din egen ekonomi.

FAQ: Svar på vanliga frågor om företagslån

Hur stort företagslån får man ta?

Hur stort företagslån du kan ta beror på hur mycket ditt företag är värt, vad för säkerhet du kan erbjuda och företagets årsomsättning. Ofta kan du låna kring 10 % av företagets årsomsättning utan säkerhet och kring 30 % med säkerhet. Detta kan alltså handla om allt från några tusenlappar till många miljoner.

Vem kan vara borgen för ett företagslån?

Egentligen kan vem som helst gå i borgen för ett företagslån men det handlar ofta om en delägare som är personligt investerad i företaget och tror på dess framtida tillväxt. När det handlar om en enskild firma krävs inte någon personlig borgen eftersom egenföretagaren redan har fullt ansvar.

Kan man använda företagslån till vad som helst?

Du kan göra det, men vi rekommenderar starkt att du tänker igenom hur du använder pengarna från ett företagslån. Om det inte är någonting som kommer att hjälpa företagets tillväxt kommer det troligen att kosta dig mer att ta ett lån jämfört med att bara vänta tills du har tillräckligt med likviditet.

Är det bäst med fast eller rörlig ränta på företagslån?

Både fast och rörlig ränta har sina respektive fördelar, så det finns inget rakt svar på vad som är bäst. Räntan är oftast fast vilket innebär att procentsatsen inte ändras under årets gång. Fast ränta gör det enklare att räkna ut månadskostnaden och gör att du kan förutsäga lånets kostnad, men en rörlig ränta kan bli billigare.

Kan man få lån till ett nystartat företag?

Ja, du kan få ett lån för att starta eget men det är inte lika lätt som ett företagslån med beprövad framgång. När du gör detta är du självklart personlig borgen och ansvarig för att betala tillbaka lånet. Ett lån för nystartat företag skiljer sig egentligen inte från ett personligt lån.

Hur jämför ni företagslån?

Alla våra långivare är övervakade av Finansinspektionen vilket betyder att de möter höga krav för säkerhet och transparens. Vi kollar dessutom på företagslån ränta, villkor, belopp och beviljandegrad. De lån som visas på topplistan är bland de bästa alternativen på marknaden – och du kan dessutom ansöka direkt online.

Kan alla typer av företag få företagskredit?

Ja, oavsett om företaget är ett aktiebolag eller en enskild firma går det att få företagslån och kredit. Det viktiga är att långivaren bedömer att företaget kommer att ha möjlighet att betala tillbaka lånet för att du ska kunna beviljas ett.

Hur får man företagslån?

För att få ett företagslån kan du helt enkelt ansöka hos en långivare online. För att öka dina chanser att beviljas lånet rekommenderar vi att du skickar in information om din ekonomiska historik och framtida affärsplan samt anger en borgen eller annan säkerhet.

Vad händer med företagslån vid konkurs?

Om ett företag med ett aktivt lån behöver läggas ner kommer säkerheten att användas för att ta tillbaka lånet och eventuell personlig borgen kommer att ta över återbetalningen av lånet.

Finns det företagslån som beviljar alla?

Nej. En kreditkoll måste alltid ske för att du ska kunna få ett företagslån. Om långivaren bedömer att du eller ditt företag inte kommer att kunna betala tillbaka pengarna kommer du inte att få finansieringen.

Hur får man lägsta möjliga företagslån ränta?

Genom att jämföra företagslåns ränta, ge långivaren säkerhet i form av personlig borgen eller företagsinteckning och skicka in en företagslån kan du sänka räntan. Om långivaren tror att det finns större chans att du kan betala tillbaka i tid kommer din ränta också att bli lägre.

Källor:

- UC.se – Företagsupplysningar

- Skatteverket.se – Ränteutgifter

- Företagarna.se – Finansieringsrapport 2023

Det här är en högkostnadskredit. Om du inte kan betala tillbaka hela skulden riskerar du en betalningsanmärkning. För stöd, vänd dig till budget- och skuldrådgivningen i din kommun. Kontaktuppgifter finns på hallåkonsument.se.

Det här är en högkostnadskredit. Om du inte kan betala tillbaka hela skulden riskerar du en betalningsanmärkning. För stöd, vänd dig till budget- och skuldrådgivningen i din kommun. Kontaktuppgifter finns på hallåkonsument.se.